I benefici dell’Oro Fisico

Si parla molto di ORO FISICO in questi ultimi anni. E’ un mercato relativamente “nuovo” visto che la sua liberalizzazione è arrivata solo nel 2000. Qualcuno a quel tempo aveva già creato città, ferrovie, aeroporti e persino cattedrali e chiese con le quantità di oro accumulate.

Una tonnellata di roccia produce da 1 a 3 grammi di ORO PURO. I costi di estrazione si aggirano tra i 1000 e i 1200 dollari all’oncia (31,1 grammi). Oggi l’oro viene scambiato al fixing a 1800 dollari oncia (quotazione 30 aprile 2021). In gioielleria a circa 3400 dollari l’oncia, per via dei costi di lavorazione e delle tasse. Provate ad acquistare un collier d’oro 18 kt e mi saprete dire cosa vale oggi l’oro.

QUANTO COSTA L’ORO AI PROPRIETARI DELLE MINIERE

Alcune delle principali operazioni di estrazione dell’oro includono società come Barrick Gold e Newmont Mining Corp. Il 25 febbraio 2019, Newmont Mining ha annunciato un piano per fondersi con Barrick Gold, per formare la più grande azienda con le risorse d’oro di Tier One nel mondo. In media Barrick Gold sostiene un costo di estrazione di 800$ oncia per effetto dei tagli al costo del lavoro. Non pochi sono i soldi che spende per adeguamento alle leggi e per le multe inferte dai governi dei paesi emergenti, dove sono situate le miniere più grandi del mondo. Alias: questi costi non sono sostenibili!

D’altra parte, queste aziende spesso hanno anche esposizione a molti altri mercati finanziari, condizionando ulteriormente il prezzo dell’oro.

Fino a ottobre 2014 il prezzo veniva fissato dai cinque mercanti più rilevanti del mondo per lo scambio di oro fisico (in inglese “the Club of Five”[43]): Bank of Nova Scotia Mocatta, Barclays Bank., Deutsche Bank, HSBC Bank USA e Société générale.[44][45][46] Da novembre 2014, il processo di fissazione del prezzo (fixing) è stato affidato a Ice Benchmark Administration (Iba) che ha superato la concorrenza del London Metal Exchange e del duo Cme Group-Thomson Reuters (che invece gestirà il nuovo fixing dell’argento). (wikipedia)

Oggi il dibattito verte sull’utilità di investire in oro fisico o ETF

Perchè non scegliere un ETF in oro? Semplicemente perchè l’ETF (Exchange traded fund) è un titolo e come tale esposto al “rischio di insolvenza” della società (banca-azienda) che li emette, oltre al rischio di una debacle dei mercati finanziari. L’oro fisico non ha rischio di insolvenza, ma solo di prezzo: nel breve periodo potrebbe essere sconveniente rivenderlo.

Ma come si evince dalla storia del prezzo dell’oro in 5000 anni, ha sempre avuto un ruolo rialzista rispetto alla moneta di conto che non è nient’altro che un titolo di credito al portatore, esposto al rischio di svalutazione e soggetto all’insolvenza del possessore. Per questo motivo le Riserve Auree delle banche utilizzano l’oro come estrema garanzia di solvibilità del Debito. Ma l’ETF non è un titolo governativo e come abbiamo sottolineato nei precedenti articoli, neanche i titoli di Stato sono più garantiti dal 1 gennaio 2016 per effetto delle CAC.

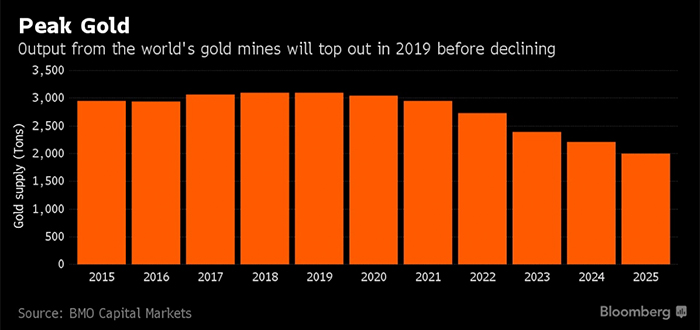

Nel lungo periodo il prezzo dell’oro può solo salire, per via del fatto che l’oro è una materia prima in via di esaurimento, asset di salvataggio delle banche centrali e materia prima utilizzata nei settori strategici dell’economia.

Nel breve periodo le oscillazioni possono portare anche a crolli improvvisi del prezzo dettati da “scosse di assestamento del sistema finanziario”, così com’è successo, qualche mese fa ed anche a marzo 2020, per via di una vendita massiccia di asset in oro da parte dei governi delle maggiori nazioni del mondo, per far fronte all’emergenza COVID-19, che ancora minaccia l’equilibrio finanziario di tutto il mondo.

PERDITA DI POTERE di acquisto della MONETA EUROCome detto in precedenza il costo di estrazione è cresciuto dai 300 dollari del 2000 ai 1800 di oggi. In conclusione è inevitabile pensare che il costo di estrazione condiziona il prezzo dell’oro. La svautazione monetaria e i piani di sostenibilità dei governi mondiali, riduce di molto la possibilità che questi costi vengano contenuti nel prossimo futuro.

Commenti recenti